Notes de frais et achats

Les 3 différents types de frais[modifier | modifier le wikicode]

Frais de fonctionnement / structure[modifier | modifier le wikicode]

Il s'agit de :

- matériel

- papier

- téléphone

- internet

- cartouches d’encre...

Ces frais ne sont pas affectés à une mission précise mais servent au fonctionnement global de votre activité.

Les frais de fonctionnement ne seront remboursés que dans la limite de 30 % de votre salaire net (sauf cas particuliers préalablement exposés aux membres de l’équipe en charge de votre suivi) et peuvent être lissés au même titre que les salaires.

Frais de missions[modifier | modifier le wikicode]

Frais attachés à des missions (déplacements, parkings, péages, restaurants...) qu’on peut alors facilement identifier comme étant liés à une prestation précise. Les frais de missions sont à prendre en compte lors de la facturation de ladite mission. En effet, les frais liés à une mission doivent être répercutés sur le tarif auquel vous allez facturer cette mission. Lorsqu’il s’agit de frais de mission, nous vous demandons de noter à côté de la dépense le nom du client concerné, le devis ou la facture correspondante. Il n'y a pas de récupération de TVA sur les péages et parkings.

Indemnités de grands déplacements[modifier | modifier le wikicode]

Les petits déplacements[modifier | modifier le wikicode]

Il peut s'agir d'une simple visite courante chez un client se situant à proximité de son entreprise. Les frais sont généralement assez contrôlés et ne concernent que quelques postes bien balisés :

- transport

- stationnement

- parking

- essence

- et restaurant

Les grands déplacements[modifier | modifier le wikicode]

Définition

De son côté, le grand déplacement est une forme de voyage d'affaires qui prend beaucoup plus d'ampleur, car il inclut toujours un hébergement et une absence de plusieurs journées.

Or, en matière de frais professionnels, le grand déplacement nécessite un traitement particulier.

Conditions

Techniquement, un voyage d'affaires de deux semaines en Inde ou un salon professionnel de deux jours à quelques heures de route constituent deux exemples de grands déplacements. Ce qui compte, ce n'est donc ni la durée ni la distance. La loi précise qu'un grand déplacement se caractérise normalement par l'incapacité d'un salarié de rejoindre son domicile pour des raisons professionnelles, s'il remplit deux conditions :

- Il doit se situer à plus de 50 kilomètres de sa résidence habituelle.

- Il doit se trouver à au moins 90 minutes de son domicile en transports en commun.

Toutefois, le respect de ces deux conditions n'est pas totalement suffisant. En effet, si l'administration fiscale peut prouver que le salarié est tout de même parvenu à regagner son domicile, les frais de déplacement sont susceptibles d'être réintégrés dans la base des cotisations de l'employeur.

Le grand déplacement est donc sujet à interprétation et c'est à l'employeur de justifier l'incapacité de son salarié de rejoindre son domicile. C'est par exemple le cas lorsque les horaires de travail sont décalés (travail de nuit ou fin de service trop tardif pour prendre les transports en commun), ou lorsque le lieu géographique du rendez-vous fait qu'il n'y a pas de transports disponibles pour le salarié.

Montant des indemnités

Parce qu'il est en situation de déplacement professionnel, les frais du salarié en grand déplacement sont couverts par son employeur. En général, il existe deux grandes solutions :

- Remboursement sur la base des frais réellement engagés : c'est ce qu'on appelle les frais réels. Sur présentation des justificatifs conformes et valides, le salarié est remboursé quelques jours, semaines ou mois plus tard, selon les outils utilisés par son entreprise (et son efficience organisationnelle).

- Remboursement sur la base d'une indemnité forfaitaire : celle-ci est définie par les pouvoirs publics selon le lieu du déplacement (voir tableau ci-dessous). À noter que cette indemnité est versée au salarié selon le nombre de journées et nuitées prévues pour son déplacement. L'usage qui est fait de cette somme ne regarde alors plus l'employeur. C'est une solution qui permet d'éviter des procédures lourdes de notes de frais.

Site URSSAF sur les indemnités de grand déplacement

➜ Si vous souhaitez utiliser l'indemnité grand déplacement, merci de vous rapprocher du canal chat ADMIN-COMPTA

Frais liés à la vente de formations[modifier | modifier le wikicode]

Exemples :

- achat de sous-traitance

- location de salle

- achat de matériel d'animation ou de petite bureautique

- frais de déplacement ou de bouche... clairement liés à une action de formation.

Optéos est exonéré de TVA sur la vente des actions de formation professionnelle qui s'inscrivent dans le processus Qualiopi.

Pour être remboursé‧es de ces frais, les formateur‧ices doivent les déclarer sur la note de frais ou le bon de commande fournisseur en les identifiant par un libellé commençant par "FORMATION-"

⚠️ Cette nouvelle disposition est entrée en vigueur au 1er janvier 2022. Il est important de la respecter pour les déclarations de TVA, et pour le prochain Bilan Pédagogique et Financier.

Frais refacturés au client[modifier | modifier le wikicode]

Facturation de frais annexes à votre client[modifier | modifier le wikicode]

Lorsque que vous facturez des frais annexes à votre client sur votre facture de vente (achat de matériel, sous-traitance, billet de train, hôtel, restaurant...) ceux-ci doivent apparaître aussi dans votre note de frais.

Bien sûr, le montant facturé à votre client peut être différent du montant auquel vous avez acheté le matériel ou le service (pour compenser la TVA, par exemple).

Ces frais annexes sont toujours soumis à TVA. Néanmoins, il est plus intéressant, quand c'est possible, de les faire prendre en charge directement par le client, ce qui lui évite de payer de la TVA dessus et vous de payer de la contribution dessus.

Frais refacturés aux clients, la TVA est applicable[modifier | modifier le wikicode]

Tous les frais facturés à vos clients en plus de la tarification normale de vos services ou produits doivent être compris dans votre base d’imposition à la TVA. Cela signifie que c'est vous qui collectez la TVA sur les frais refacturés à vos clients.

Exemple : Vous êtes consultant‧e et facturez régulièrement vos frais de déplacements à vos clients. Vous ne récupérez pas la TVA sur vos billets de train, ni sur vos notes d’hôtel.

Mais cela ne vous empêche pas de les refacturer à votre client. Par exemple, pour une mission, vous avez dépensé :

- 600 € de TGV (pas de TVA)

- 300 € HT d'hôtel

Vous facturez donc bien 900 € de frais HT à votre client.

Toutefois, cette facturation est bien assujettie à la TVA, donc vous appliquez le taux habituel de la prestation. Si vous êtes assujetti‧e à la TVA à 20 %, vous appliquez ce taux, soit 180 € de TVA à ajouter sur votre facture.

Ce qui génère donc pour votre client 180 € de TVA déductible pour lui, et encaissée pour vous.

(source cabinet comptable décembre 2020)

Les frais d’investissement[modifier | modifier le wikicode]

(achat d'ordinateur, achat de téléphone, d'équipement important, etc...). Les montants possibles sur les frais d'investissement seront à définir lors de votre intégration.

→ Les frais ne seront pris en compte qu’à partir de la signature du contrat de travail.

voir aussi l'article Achat de matériel professionnel de plus de 500€ (ordinateur, etc.)

Synthèse sur les 3 types de frais[modifier | modifier le wikicode]

Ces trois types de frais se retrouvent dans la note de frais, dès lors que vous souhaitez vous faire rembourser ces frais professionnels via votre trésorerie OPTEOS. Bien entendu, les dépenses engagées doivent être en rapport avec votre activité et systématiquement justifiées par des factures ou autres pièces justificatives. Lorsqu’il ne vous est pas possible d’en obtenir une.

⚠️ attention : un ticket de carte bancaire n’est pas une pièce justificative !

| Type de frais | Modalité de remboursement |

|---|---|

| Frais de fonctionnement | 30 % du salaire net (moyenne possible sur plusieurs mois)

NB : Au cas par cas pour les CAPE (contacter l'équipe support) |

| Frais liés à une mission | À justifier selon la mission car s'il s'agit de sous-traitance la contribution coopérative de la CAE à 11,65 % ne s'applique pas et ces frais entrent dans la ligne "achats approvisionnements" |

| Frais d'investissement | Définis selon les modalités lors de l'intégration de ces frais dans la comptabilité de l'entrepreneur·e

➜ Vérifier avec l'équipe support |

3 façons de se faire rembourser les frais[modifier | modifier le wikicode]

La note de débours 🥊[modifier | modifier le wikicode]

Seulement pour information car il s'agit d'une option non retenue chez OPTEOS.

Public concerné : indépendant‧es, professions libérales, auteur‧rices, freelances, micro-entrepreneur‧es.

- La note reprend les montants TTC exacts

- les factures doivent être au nom du client final qui peut récupérer la TVA s'il le souhaite

Avertissement ⚠️

- Surtout pas de marge, susceptible de redressement fiscal

- jamais d'indemnités kilométriques.

- Option non retenue par OPTEOS.

La note de frais 💶[modifier | modifier le wikicode]

Public concerné : uniquement pour les salarié‧es à leur entreprise, donc pas pour les entrepreures·s Optéos, mais seulement les salariées·s Optéos en CDD ou CDI (ex : équipe support)

La facture de frais 💰[modifier | modifier le wikicode]

Public concerné : les entreprises, avec génération de marge (même minime) et de TVA

Problème dans le cas de figure des entrepreneures·s Optéos[modifier | modifier le wikicode]

Un‧e entrepreneur‧e salarié‧e dans une CAE entre dans les 3 cases en même temps 😱

Rien n'indique qu'elle ou il a droit à la note de débours, mais rien n'indique le contraire non plus.

C'est à chaque fois sujet à l'interprétation du fisc.

Un avis anonyme : soit on a une autorisation du fisc, soit on décline (à préciser).

Les démarches Optéos pour se faire rembourser[modifier | modifier le wikicode]

Les notes de frais sont à enregistrer pour un mois entier[modifier | modifier le wikicode]

Depuis 2020, les notes de frais seront clôturées tous les trimestres sauf au dernier trimestre de l'année. Après la date « dernier délai » indiquée, il ne sera plus possible d'enregistrer ces frais.

- notes de janvier, février et mars ➜ enregistrement le 15 avril dernier délai

- notes de mai, avril, et juin ➜ enregistrement le 15 juillet dernier délai

- notes de juillet, août, et septembre ➜ enregistrement le 15 octobre dernier délai

- notes d'octobre ➜ enregistrement le 15 novembre dernier délai (sauf pour les notes de frais inférieures à 40 €, vous pouvez les passer au trimestre)

- notes de novembre ➜ enregistrement le 15 décembre dernier délai (sauf pour les notes de frais inférieures à 40 €, vous pouvez les passer au trimestre)

- notes de décembre ➜ enregistrement le 15 janvier dernier délai (toutes les notes de frais de l'année passée doivent obligatoirement être transmises le 15 janvier)

☝️Le paiement des notes de frais se fait une à deux fois par mois, en milieu et fin de mois (les 2eme et 4eme vendredi du mois)

Créer sa fiche de remboursement dans Louty[modifier | modifier le wikicode]

Voici le fonctionnement concernant le remplissage des notes de frais :

Étape 1 : saisir ses notes de frais dans Louty

L'entrepreneur‧e saisit ses frais dans Louty au fil de l'eau si elle ou il le souhaite (état brouillon).

Un guide est visible sur l'usage du module Notes de frais sur Louty.

⚠️ Pour une facture en devise étrangère, le taux qui s'applique importe peu, dans la mesure où le montant à indiquer sur votre note de frais est celui qui apparaît lors du paiement sur votre relevé de compte.

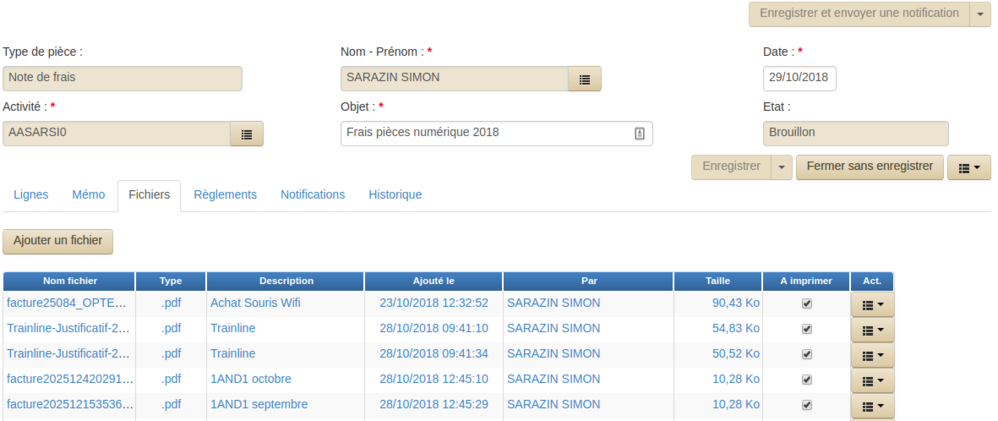

Quand vous entrez vos notes de frais, une fois le premier enregistrement fait, vous avez un onglet "fichier" pour ajouter le fichier numérique de vos pièces justificatives.

Vous noterez, qu'à ce stade, il n'y a plus besoin de cliquer sur le bouton [enregistrer] de la note de frais pour valider l'ajout de fichier : ceux-ci sont directement intégrés dans la note de frais en cours.

Cela ne vaut que si vous n'avez qu'une version numérique de vos pièces. Si vous avez une version papier, vous pouvez mettre sa version numérisée "pour information", mais cette version numérisée ne vous dédouane pas de fournir la version papier officielle à l'équipe support (remise en main propre ou envoi par courrier.

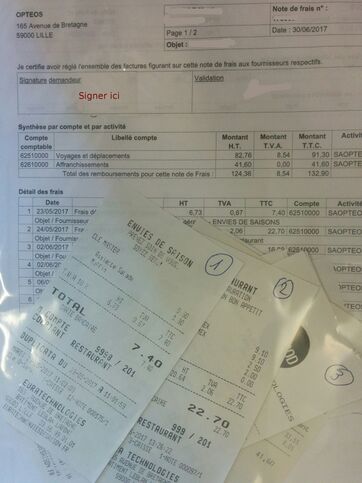

Étape 2 : faire valider sa note de frais

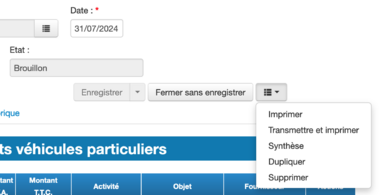

- Dans Louty, l'entrepreneur‧e demande la validation par la fonction "Transmettre et imprimer" avant la date limite (voir ci-dessus) ➜ le statut de la note de frais passe en "attente de validation" [AV]

- Mettre la version PDF de sa note de frais dans son propre ordinateur

- Vérifier et signer sa note de frais

- en version papier ➜ note de frais à remettre à l'équipe support en main propre ou par courrier + conserver auprès de vous une version scannée de cette même note de frais signée de votre main.

- ou en version numérique ➜ apposer sa propre signature en l'intégrant au format image dans Adobe Acrobate Reader (par exemple)

⚠️ Très exceptionnellement 👇🏼

- si vous n'avez pas de ticket de caisse mais que vous avez seulement un ticket de carte bleue, inscrivez au dos du ticket un descriptif de la note (ex : déjeuner avec client X pour le projet "...") avec votre signature.

- si vous avez perdu vos justificatifs ou n'avez pas indiqué Opteos sur la facture, complétez

- une attestation sur l'honneur après validation avec le service comptabilité sur ce modèle.

- il vous faudra peut-être aussi un relevé bancaire avec le prélèvement correspondant de la somme.

Étape 3 : associer les justificatifs avec sa note de frais signée

- apporter les originaux des justificatifs ou les envoyer par courrier (état confirmation) ➜ numérotez vos justificatifs de façon chronologique en fonction du même numéro inscrit dans la colonne dédiée à cet effet dans le tableau du PDF (voir image à droite) NB : il est possible d'adapter ce numéro pendant la phase de création de la note de frais, avant sa validation.

- Dans Louty, après avoir fait "Transmettre et imprimer", revenez sur votre note de frais, dans l'onglet [FICHIER] comme plus haut, et y insérer votre note de frais scannée ou celle signée numériquement (voir plus haut)

NB :

- S'il vous est impossible de déposer les frais à temps : envoi d'un e-mail à la compta avec justificatifs scannés en pièces jointes. La compta vérifie une première fois et valide la note à destination du gérant (état validé)

- Est-il possible de regrouper l'ensemble de ses frais d'un mois sur une seule note de frais ou faut-il faire une note de frais par achat ? Il faut tout regrouper sur une note de frais par mois, voire par trimestre si vous avez peu de frais, et en respectant le calendrier ci-dessus.

- Doit-on regrouper achat et frais ensemble ? Achats et frais sont à regrouper ensemble.

Les points de vigilance pour être en conformité en cas de contrôle

- La facture fournisseurs établie pour votre activité doit bien préciser votre nom d'activité suivi de OPTEOS [mon_activité - OPTEOS] ⚠️ et surtout pas votre [nom + prénom] au risque que vous soyez considérée·é comme auto-entrepreneur‧e ou particulier pour lesquels les règles de récupérations de TVA ne s'appliquent pas.

- La TVA que vous versez à votre fournisseur peut être récupérée par vous (ce qui vous donnera un solde de TVA entre la TVA collectée et la TVA versée) si et seulement si cette TVA figure sur votre justificatif (directement ou si mention du montant HT et du TTC) et qu’elle est correctement calculée.

- Tout doit être vérifiable en cas de contrôle par l’administration fiscale et, en cas de litige, il serait de votre responsabilité d’y faire face.

- Pour les fournisseurs européens, le n° de TVA intracommunautaire d'Optéos : FR64524082740. Pour rappel, le SIRET d'Optéos : 524 082 740 00035

Les différents types de frais[modifier | modifier le wikicode]

Le cabinet comptable a établi un mémo concernant la récupération de la TVA pour les notes de frais : Fichier:TVA SUR LES NOTES DE FRAIS 22.11.16.pdf

Hôtels[modifier | modifier le wikicode]

Pas de TVA récupérable sur les hôtels. Si des repas figurent sur votre note d'hôtel, vous pouvez en récupérer la TVA mais seulement celle du repas.

Repas[modifier | modifier le wikicode]

Attention, les déjeuners autour de votre lieu de travail (à définir, aujourd'hui nous considérons que c'est à Bois Blancs) et autour de chez vous ne peuvent être remboursés en frais. Tous vos frais de repas sont donc soit des repas lors de déplacements ou des frais liés à des réceptions/invitations.

Attention, la TVA ne peut être déduite de vos déjeuners personnels. Seuls les repas considérés « d’affaires » vous permettent de récupérer la TVA.

Quels sont les frais de repas éligibles à la récupération de la TVA ?

- Repas en compagnie d’invité‧es extérieur‧es (clients, prospects, fournisseurs, etc.)

- Repas d’un‧e salarié‧e seul‧e, en mission ou en déplacement

- Repas à l’occasion d’une réunion professionnelle entre salarié‧e.s

- Repas de fin d’année

- Repas pour un événement ayant vocation à servir l’intérêt de l’entreprise (team building, augmentation de la motivation, fin d’un projet, etc.)

Par ailleurs, ne négligez pas les frais annexes aux hébergements : les petits-déjeuners, repas et boissons consommés à l’hôtel dans le cadre d’une mission sont également éligibles à la récupération de la TVA.

Si votre ticket n'affiche pas de TVA, vous ne pourrez pas récupérer la TVA dessus.

Un justificatif de repas professionnel doit afficher clairement :

- le montant de la TVA

- les noms et signatures des clients invités, la dénomination de leur entreprise

- la raison du déjeuner. Les clients invités doivent être décisionnaires ou clairement liés à votre activité. Ce déjeuner doit aussi être distinctement justifié dans vos agendas professionnels (pouvant servir de pièces justificatives auprès de l'administration fiscale)

- la date et l’heure du repas. En effet, ne sont remboursés que les déjeuners pris du lundi au vendredi, à hauteur de 1 par jour. Les « repas d’affaires » sont tolérés au déjeuner comme au dîner. Les justificatifs peu clairs ou non-conformes ne pourront permettre le remboursement de vos frais.

Quand vous déjeunez à l’extérieur, le remboursement maximum autorisé est de 20,20 € (plafond URSSAF au 01-sept-2022), Optéos ne remboursera pas au-delà de ce montant .

Pour les invitations clients, la limite est fixée à 5 repas par mois maximum. L'administration fiscale considère qu'au-delà, il y a avantage en nature.

Loyers, charges locatives à se faire rembourser[modifier | modifier le wikicode]

Certains, article comme celui-ci d'août 2021 "Comment faire payer le loyer de mon appartement par mon entreprise ?" aborde distinctement les cas si je suis locataire ou propriétaire, en fonction des statuts de l'entreprise (SASU, SAS, EIRL, EURL ou Entreprise individuelle, BNC et EIRL). Mais cet article parle du salarié en tant que dirigeant·e, ce que nous ne sommes pas chez Optéos.

Dans notre situation, nous sommes des salariées·és avec un employeur situé à Bois Blancs. Donc le télétravail nous est permis et le remboursement de nos loyers et fluides.

merci de demander la validation à l'équipe avant de miser sur ces remboursements de frais. ➖➖➖

En tant que locataire professionnel ➪ à mon domicile dans lequel je suis locataire[modifier | modifier le wikicode]

- vérifier sur votre bail que la sous-location au titre d'une activité commerciale est bien autorisée.

- déterminer la surface liée à l'activité professionnelle en m² ➜ définir un % ou un coefficient. Ce pourcentage ne peut PAS être supérieur à 15%. Exemple : 80 m2 de surface habitable, dont un espace bureau professionnel de 10m2 ➜ 12,5% ou coefficient de 1/8eme (soit 0,125)

⚠️ cette pièce ne doit contenir que des éléments relatifs à l'activité, vous appliquez le % sur le loyer ➜ Cette quote-part sera appliquée au montant...- ...du loyer

- ... des charges locatives (assurance, eau, électricité, gaz)

- Produire une quittance de loyer chaque mois (la taxe d'habitation n'existant plus, on n'en parle plus 😜)

- Valider auprès de son assurance habitation que la couverture ne soit pas remise en cause par le fait d'avoir une activité commerciale chez soi

- si le montant reste inchangé, fournir un justificatif déclaratif de la part de l'assurance qu'elle accepte de couvrir une activité professionnelle dans votre domicile sans surcoût, ni avenant de contrat d'assurance

- le cas échéant : fournir un avenant du contrat d'assurance avec le montant imputable à l'activité professionnelle ➜ dans les 2 cas, produire son avis d'échéances d'assurance qui indique le montant des mensualités

- Justifier ses coûts en fluides (électricité, gaz, eau) avec des factures

- inscrire la part des montants en prenant uniquement le TTC des factures (même principe que pour les quote-part de téléphone) dans sa note de frais. Il est recommander de faire cette note de frais semestriellement en reprenant ⚠️ 1 ligne par mois et par poste, pas de regroupement

- loyer :

type d'achatLoyers/Locations immobilières - assurance :

type d'achatAssurance Locaux - fluides (Hors fournisseur d'eau) :

type d'achatCharges Locativesavec une ligne par fournisseur.

⚠️ ne pas utiliser le type d'achat [Matières premières]

- loyer :

➖➖➖

En tant que locataire professionnel ➪ à mon domicile dans lequel je suis propriétaire[modifier | modifier le wikicode]

Le principe est le même que dans le cas ou je suis locataire, hormis pour la détermination du loyer à facturer : il se fera non pas à partir du loyer (il n'y en a pas, je suis propriétaire), mais sur la base locative dont le montant se trouve sur mon avis de taxe foncière.

En tant que locataire professionnel ➪ auprès d'un fournisseur professionnel de locaux[modifier | modifier le wikicode]

Le local est mis à disposition avec un bail de type 3-6-9

Ne pas signer de bail commercial au nom d'OPTEOS. Il s'agit d'un acte qui engage la structure dans son ensemble et quoi doit être validé en Assemblée Générale.

L'espace de bureau est mis à disposition par un prestataire de Coworking

C'est une prestation "all inclusive" avec une facturation mensuelle qui est simplement passée en bote de frais type d'achat Loc. diverses (co work-vaisell) mais pas [Location de salles]

➖➖➖

Indemnité forfaitaire de télétravail[modifier | modifier le wikicode]

L'URSSAF évoque la possibilité d'une indemnité forfaitaire de télétravail, sensée être payée au salariée·é qui effectue son travail à son domicile sur demande ou avec accord de son employeur.

Question : est-ce que les entrepreneuses·eurs OPTÉOS sont concernées·és ?

[écrit par Christophe Cesetti ➜ à vérifier auprès d'Arnaud VERDON]

2 cas de figure sont posés

| SANS ACCORD CADRE COLLECTIF | AVEC ACCORD CADRE COLLECTIF |

|---|---|

➖➖➖

Questions à explorer[modifier | modifier le wikicode]

la CFE s'applique-t-elle dans le cas entrepreneur·euse-salariée·é OPTEOS ?

Article de août 2021 "Comment faire payer le loyer de mon appartement par mon entreprise ?"

N’oubliez pas que le fait de faire payer une partie de son loyer, ou un loyer, à son entreprise, vous oblige à déclarer à l’administration fiscale cette occupation. Soit parce que vous en faites le siège social de votre entreprise, soit parce qu’il s’agira de ce qu’on appelle « un établissement secondaire ». Dans les deux cas, cette adresse devra figurer sur votre Kbis et vous devrez payer la CFE (contribution foncière des entreprises). Pour une petite surface (inférieur à 20 M2) compter entre 60€ et 200 € par an selon la ville où elle est située. ➜ réponse NON : la CFE ne vaut que pour les indépendants. Chez OPTÉOS nous sommes salariées·és.

Même si je suis locataire et que je passe une partie de mon loyer en charge, je dois déclarer ces charges comme un revenu ?

Article de mai 2021 "Entrepreneur individuel : comment faire passer son loyer en charge ?"

L’entrepreneur individuel peut déduire une partie de son loyer en tant que charge. Cette déduction est donc considérée comme une prise en charge du loyer par l’entreprise et est donc imposable comme revenu foncier. Néanmoins, l’administration fiscale admet une exception pour les entrepreneurs individuels locataires. Nous vous invitons à vous rapprocher d’un expert-comptable pour être accompagné dans votre déclaration de revenus.

➜ réponse OUI. Pour cela, simplement ajouter les sommes remboursées au montant des salaires déjà inscrit par les services des impôts, puis mettre en commentaire l'explication de cette modification.

Faut-il écrire un bail de sous-location entre moi et OPTEOS ?

Article Wikicrea "Louer une partie de son domicile à son entreprise : possible ?"

la déduction d’une quote-part du loyer n’est possible que s’il existe un bail de location ou de sous-location entre votre société et vous-même

Article jan 2024 "Comment faire passer son loyer en charge ?"

pour le cas d’un dirigeant d’une entreprise individuelle qui loue un appartement à son nom, il est possible pour ce dernier de faire payer par l’entreprise une partie de son loyer. [...] il n’est pas nécessaire pour le dirigeant de conclure un de bail de sous-location avec l’entreprise, car l’administration fiscale accepte qu’une partie du loyer du dirigeant (dans cette situation) soit une charge de l’entreprise. Par rapport au loyer, il suffit pour le dirigeant de donner ses quittances de loyer à son comptable pour que ce dernier puisse comptabiliser la partie du loyer à payer par l’entreprise.

➜ réponse NON. Nous sommes des salariées·és avec un employeur situé à Bois Blancs. Nous ne sous-louons pas à OPTÉOS.

En CAE se considère-t-on comme entreprise individuelle ?

Article Wikicrea "Louer une partie de son domicile à son entreprise : possible ?"

Comptabiliser une partie de son loyer sur le compte de son entreprise individuelle est simple et avantageux. Cet avantage ne sera soumis ni à l’impôt sur le revenu, ni aux prélèvements sociaux. A noter qu’il peut être aussi intéressant de déduire une quote-part de charges d’électricité ou de gaz.

➜ réponse NON. Nous sommes des salariées·és avec un employeur.

Téléphone et internet[modifier | modifier le wikicode]

Les frais liés à la téléphonie, ainsi qu’à l’abonnement internet, ne seront pris en charge qu’à hauteur de 50 % du forfait de base TTC selon le barème URSSAF (hors dépassements de communications) et sans récupération de la TVA, dans la mesure où il est impossible de distinguer l’usage professionnel de l’usage privé.

Dans le cas particulier où les abonnements de téléphonie fixe et d’internet sont pris à l’adresse de votre local professionnel, ils seront pris en charge à 100 %.

Actuellement, il vous est impossible de prendre un abonnement mobile professionnel car seule la CAE peut fournir les éléments justificatifs nécessaires et devrait donc prendre l’abonnement en son nom.

Pour information ; de nombreux entrepreneurs et entrepreneuses Optéos louent leur matériel via la coopérative Commown qui propose des équipements écoresponsables. Pour en savoir plus > S'équiper en téléphone et/ou ordinateur écoresponsables avec Commown

Véhicule[modifier | modifier le wikicode]

Utiliser son propre véhicule[modifier | modifier le wikicode]

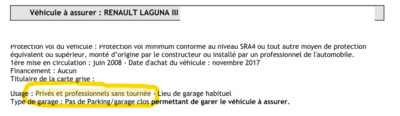

Fournir :

- copie de la carte grise du véhicule à votre nom chaque année et au renouvellement du véhicule

- copie de votre permis de conduire

- copie de l’attestation d’assurance du véhicule précisant « assurance pour usage professionnel non-commercial » ou « trajet professionnel occasionnel » à chaque nouvelle échéance.

Si nous n’avons pas ces documents, nous ne pourrons pas vous rembourser vos déplacements et vos frais de déplacements ne seront pas pris en compte.

De même, les kilomètres parcourus avec le véhicule d'un tiers ne sont pas pris en compte et ne peuvent être remboursés, sauf si vous faites partie du même foyer fiscal.

⚠️ N'oubliez pas de bien indiquer le motif du déplacement (RDV avec le client DUPONT, Réunion autour du projet xxx...). L'URSSAF reste très pointilleuse sur les frais.

Avec votre véhicule personnel, les remboursements se font sous forme d’indemnités kilométriques à partir d’un barème établi par l'URSSAF mis à jour chaque année dont les variables sont la puissance fiscale du véhicule et le nombre de kilomètres parcourus.

NB : Les carburants ne sont pas remboursables directement, il s’agit donc d’une sorte de forfait incluant le carburant mais également l’usure du véhicule suivant la distance parcourue.

Par contre, les péages sont à ajouter en plus dans vos notes de frais.

Ce barème est disponible dans LOUTY et réactualisé régulièrement. Vous pouvez également le trouver sur le site de l'URSSAF.

Louer le véhicule[modifier | modifier le wikicode]

Il est possible de passer ces dépenses en frais professionnels. Par exemple pour une location avec Citiz, il est possible d'inclure les frais de dossier (40 €), de caution (150 €), et les locations en heures pour les déplacement.

→ Pour la caution il faut la mettre en immobilisation dans un compte 275000

→ S'il s'agit de véhicules de tourisme, vous ne pouvez pas récupérer la TVA sur la location. S'il s'agit de véhicule utilitaire (seulement 2 places à l'avant), il s'agit d'un véhicule commercial et la TVA est alors récupérable .

→ Pour la TVA sur le carburant, il faudra appliquer le % selon qu'il s'agit de diesel ou d’essence et que c'est ou non un véhicule utilitaire.

Pour les véhicules de tourismes : si diesel 80 % de la TVA est récupérable, si essence 60 % de la TVA est récupérable en 2020 et 80 % en 2021

Pour les véhicules utilitaires : si diesel 100 % de la TVA est récupérable, si essence idem qu'au-dessus

part de TVA récupérable pour le carburant sur véhicule de location |

ESSENCE | DIESEL |

|---|---|---|

| TOURISME | 80% | 60% |

| UTILITAIRE | 100% | 60% |

OPTEOS prend en charge un abonnement à Citiz. Plus d'informations ici : Citiz

Déplacements / Transport de personnes[modifier | modifier le wikicode]

Pour les autres modes de transport train, métro, bus et les tickets de péage) ils sont remboursables à 100 % sur présentation des justificatifs originaux.

TVA non déductible (sauf pour les péages si ils sont indiqués sur le ticket). L'objet du déplacement doit toujours être mentionné.

- Pour les abonnements Ilévia (ex Transpole), vous ne pouvez prendre en compte que 50 % de l'abonnement sur votre activité. La facture d'abonnement est à passer en note de frais en ne déclarant que 50% du montant.

- Pour les factures de taxis, vérifiez et notez le cas échéant, le lieu de départ et d’arrivée ainsi que le temps de trajet. TVA non déductible.

- Pour les voiture de transport avec chauffeur (VTC) comme Uber, Marcel... pas de récupération de TVA.

Autres types d’achats[modifier | modifier le wikicode]

Il est possible de se faire rembourser d’autres types de frais comme l’achat :

- de documentation professionnelle

- de la matière première

⚠️ Pour les achats liés à de la nourriture (exemple : buffets importants et réguliers) ne pas utiliser le type d'achat [Matières premières] (compte 60101000) mais [achats de marchandises] (compte 607) - d'un abonnement à un logiciel spécialisé

- de petit outillage ➜ toujours sous réserve de trésorerie disponible et de cohérence avec votre projet économique.

Pour les achats d'ordinateurs ou de téléphones reconditionnés un compte pro Opteos a été crée sur Backmarket afin de ne pas supporter la TVA à l'achat. Demandez à l'équipe support les accès en cas de besoin.

En cas de doute, rapprochez-vous du Cercle Administratif qui pourra vous conseiller.